(Un-)Zulässigkeit der Zeichnung eigener Aktien und die nächste Runde im 3-Banken-Gesellschafterstreit

Der 3-Banken-Gesellschafterstreit ging in die nächste Runde. Diesmal beschäftigte sich der OGH eingehend mit den Kapitalerhaltungsregeln. Dabei wurde das Verbot der Zeichnung eigener Aktien, die Zulässigkeit wechselseitiger Beteiligungen sowie die Zulässigkeit von Zuschüssen behandelt und geklärt, ob Aktionäre gegen Beschlüsse des Vorstandes oder Aufsichtsrates mit Aktionärsklage vorgehen können.

Sachverhalt

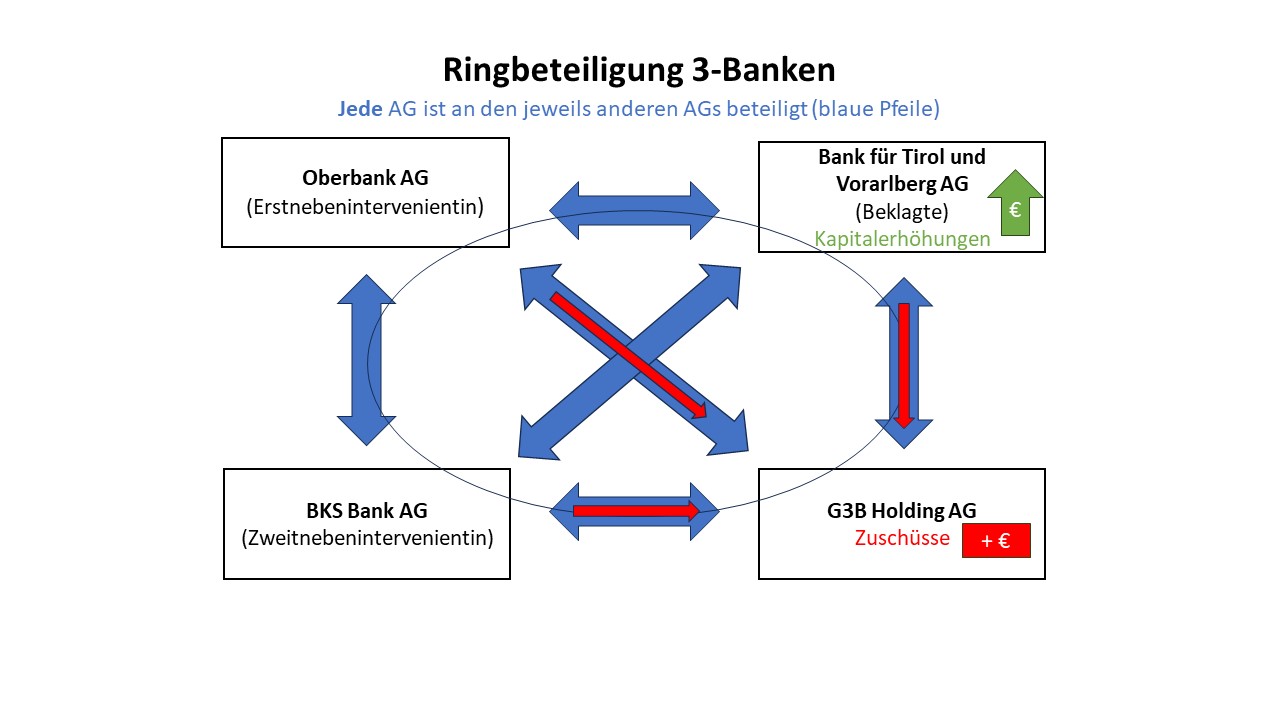

BTV führte in den Jahren 2015, 2017 und 2018 Kapitalerhöhungen aus genehmigtem Kapital durch, an der Oberbank, BKS sowie G3B Holding teilnahmen (Organigramm, grüner Pfeil). Das Kapital zur Teilnahme der G3B Holding stammte zum Teil aus Zuschüssen, welche BTV, Oberbank sowie BKS an G3B Holding leisteten (Organigramm, rote Pfeile). UniCredit Bank Austria, welche an jeder der drei Banken beteiligt ist, forderte

- die Unterlassung der Zulassung der Oberbank, BKS und G3B Holding an der Kapitalerhöhung

- oder, dass bei Teilnahme weniger Aktien zugeteilt, oder mehr pro Aktie bezahlt werden müsse,

- dass BTV es unterlasse, Zuschüsse an G3B Holding zu leisten,

- und dass die Beschlüsse des Vorstandes sowie des Aufsichtsrates der BTV über die Kapitalerhöhung und der Zuschüsse als nichtig festgestellt werden.

Verbot Zeichnung eigener Aktien

Aktiengesellschaften dürfen eigene Aktien grundsätzlich nicht zeichnen (§ 51 AktG). Das ist Ausfluss des Kapitalaufbringungs- sowie Kapitalerhaltungsgrundsatzes. Die Zeichnung eigener Aktien würde bedeuten, dass es

- zu einer Umschichtung vorhandenen Kapitals ohne Aufbringung neuer Mittel kommt, was verpönt ist, weil eigene Anteile im Krisenfall keinen realisierbaren Vermögenswert darstellen,

- zu einer eigenen Verwaltungsherrschaft kommt: Der Vorstand würde die Gesellschaft als Aktionär selbst in der Hauptversammlung vertreten.

Um Umgehungskonstruktionen zu verhindern, ist auch die Zeichnung durch Tochterunternehmen (§ 189a Z 7 UGB) untersagt (§ 51 Abs 2 AktG). UniCredit Bank Austria behauptete aber, dass das Verbot nicht nur Tochterunternehmen umfasse, sondern alle Umgehungen verhindern solle. Weil die 3-Banken (BTV, Oberbank, BKS) und G3B Holding ein Ringbeteiligungskonzern sind, könne eine Zeichnung nicht zulässig seien.

Der OGH entgegnete, dass der Gesetzgeber bewusst die Grenze bei Tochterunternehmen gezogen hat. Die Zeichnung von Aktien durch Unternehmen, die keine Tochterunternehmen sind, ist daher nicht per se unzulässig.

Hauptfrage war daher, welche Verbindung zwischen einer AG und einem Unternehmen ein Mutter-Tochter-Verhältnis schaffe. Unter Berücksichtigung von Wortlaut, Systematik und Genese des § 51 Abs 2 AktG ist nach dem OGH ein durch mehrere Aktiengesellschaften als Aktionäre geleitetes Unternehmen in Form einer AG nicht automatisch ein Tochterunternehmen (iSd § 51 Abs 2 AktG). Damit wird der Umfang vorgegeben, in welchem Verwässerungen hinzunehmen sind (RS0134442; unter Verwässerung wird eine Wertminderung der Anteile am Unternehmen mit Folgen für das Stimmgewicht, Wert der Beteiligung und Ausmaß der Dividende verstanden).

Wechselseitige Beteiligungen

UniCredit Bank Austria argumentierte, dass wechselseitige Beteiligungen zwischen zwei Gesellschaften aneinander (A an B, B an A) per se unzulässig seien. Auch seien Ringbeteiligungen nicht erlaubt.

Der OGH stellte fest, dass es dazu keine konkreten Normen gibt. Einige Stimmen in der Literatur bejahten die Zulässigkeit wechselseitiger Beteiligungen. Manche mit der Einschränkung, dass dabei eine Beteiligungsquote von 10% nicht überstiegen werden dürfe.

Der Senat schloss sich dieser Meinung an: Wechselseitige Beteiligungen außerhalb eines Mutter-Tochter-Verhältnisses sind zulässig (auch Rück- oder Ringbeteiligungen), sofern die mittelbare Selbstbeteiligung 10% nicht überschreitet (RS0134443). Was höhere Selbstbeteiligungsquoten betrifft, ließ der OGH offen.

Minderzeichnungs-/Mehrleistungsthese

UniCredit Bank Austria zufolge sei selbst bei Verneinung eines Mutter-Tochter-Verhältnisses das Gebot der vollständigen Einlageleistung verletzt. Infolge der mittelbaren Selbstbeteiligung würden die erbrachten Einlagen teilweise aus dem Vermögen der kapitalerhöhenden Gesellschaft selbst stammen. Das verstoße aufgrund der Kapitalverwässerung gegen den Gleichbehandlungsgrundsatz und sei aus Gläubigerschutzgründen bedenklich. Um diesen nachteiligen Effekt auszugleichen, wurden im Rahmen des Rechtsstreites von Rüffler/Cahn zwei Thesen entwickelt:

- Minderzeichnungsthese: Die Beteiligungsquote der kapitalerhöhenden Gesellschaft an der Aktien erhaltenden Gesellschaft wird herausgerechnet. Im Ergebnis erhält die Gesellschaft weniger Aktien, als die übrigen Aktionäre.

- Mehrleistungsthese: Neues Vermögen soll real in Höhe der Einlage zufließen. Ein entsprechender Mehrbetrag pro Aktie muss geleistet werden.

Der OGH lehnte beide Thesen ab (RS0134443). Die Minderzeichnungsthese verstößt gegen das Gebot der Gleichbehandlung, weil damit eine Verminderung der Beteiligung und des Stimmrechtes einhergeht. Die Mehrleistungsthese verstößt gegen das Verbot der Einlagenrückgewähr, da damit eine überhöhte Leistung an den Gesellschafter fließt. Überdies enthält das Aktienrecht keinen Hinweis auf unterschiedliche Ausgabebeträge und eine Grundlage für eine Analogie wurde von UniCredit Bank Austria nicht geliefert (auch vom OGH nicht). Der OGH entgegnete, dass aus Sicht der Rechtssicherheit Probleme bestehen: Die Anwendung der komplexen Berechnung überschreitet die Grenze der zulässigen Rechtsfortbildung.

Aktionärsklage

Die Unterlassung der Gewährung von Zuschüssen an G3B Holding versuchte UniCredit Bank Austria mit der Aktionärsklage durchzusetzen: Diese wird dem einzelnen Aktionär überwiegend bei Eingriffen in seine (Individual-)Rechte gewährt (§§ 195 ff AktG; etwa Anfechtung eines Hauptversammlungsbeschlusses; Nichtigkeitsklage nach § 201 AktG).

In diesem Fall wurde jedoch versucht, Beschlüsse des Vorstandes und des Aufsichtsrates zu bekämpfen, was besonders kreativ war. Dem Vorstand einer AG kommt grundsätzlich das Verwaltungsmonopol zu. Eine Einflussnahme durch Aktionäre sieht das Gesetz nur punktuell und gebündelt über die Hauptversammlung bei wichtigsten Strukturentscheidungen vor (etwa bei Auflösung der Gesellschaft oder Verschmelzung). Individualrechte von Aktionären sind im Aktiengesetz ebenso nur vereinzelt vorhanden und betreffen nie das Verwaltungshandeln (etwa das Bezugsrecht).

Kontrolliert wird das Verwaltungshandeln durch den Aufsichtsrat. Eine weitere Mitwirkungsmöglichkeit und Korrekturmöglichkeit für einzelne Aktionäre besteht laut dem OGH nach dem Aktiengesetz nicht.

Nimmt der Aufsichtsrat seine Kontrollpflichten nicht wahr, besteht kein Rechtsschutzdefizit. Der durch die Untätigkeit eingetretene Schaden ist ein Schaden bei der Gesellschaft und kein direkter beim einzelnen Aktionär (Reflexschaden). Ersatzansprüche muss daher der Vorstand geltend machen (§§ 56 f AktG). Unterlässt er dies, können Aktionäre durch Minderheitenrecht die Ansprüche durchsetzen (in der Hauptversammlung gemäß § 134 Abs 1 AktG). Eine Ausdehnung des Minderheitenrechtes auf den einzelnen Aktionär wird abgelehnt und zwar unabhängig von seiner Beteiligung.

Der OGH führte aus, dass Zuschüsse ausschließlich Maßnahmen der Geschäftsführung sind und damit vom Verwaltungsmonopol des Vorstandes umfasst sind. Ob diese auch als Verstoß gegen das Verbot der Einlagenrückgewähr oder den Erwerb eigener Aktien durch Dritte einzuordnen (§ 66 AktG) sind, wurde vom OGH nicht erörtert. Diesfalls würde der Schaden primär nur bei der Gesellschaft eintreten und der Schadenersatz-/Rückforderungsanspruch wäre durch das Minderheitenrecht durchsetzbar.

Abschließend kann festgehalten werden, dass dem einzelnen Aktionär keine Unterlassungsklage gegen die Beschlussfassung und Durchführung von Geschäftsführungsmaßnahmen wie der Gewährung von Zuschüssen an eine Aktionärin zukommt. Auch eine Feststellung der Nichtigkeit der Beschlüsse muss scheitern.

Ausblick

Im Ergebnis schmetterte der OGH alle Begehren der UniCredit Bank Austria ab. Trotz der herben Niederlage wollte die UniCredit Bank Austria anfänglich nicht aufgeben und die übrigen Klagen konsequent weiterführen (insbesondere forderte die UniCredit Bank Austria, dass Oberbank und BKS ihre Vorstände auf Schadenersatz klagen; Die Presse berichtete am 21.8.2023). Die mit gleicher Argumentation parallel geführten Verfahren gegen die jeweils anderen Banken (BKS und Oberbank) wurden aber mittlerweile zurückgezogen.

Wichtigste Erkenntnisse

- § 51 Abs 2 AktG setzt die definitive Grenze des Verwässerungsschutzes bei Tochterunternehmen und regelt gleichzeitig, wann eine Verwässerung hinzunehmen ist (RS0134442).

- Eine durch mehrere AGs als Aktionäre gemeinsam geführtes/geleitetes Unternehmen in Form einer AG ist nicht automatisch ein Tochterunternehmen iSd § 51 Abs 2 AktG (Rz 106 in der Entscheidung).

- Eine wechselseitige Beteiligung außerhalb eines Mutter-Tochter-Verhältnisses (wenn auch in Form einer Rück- oder Ringbeteiligung) ist zulässig – soweit eine durchgerechnete (un-)mittelbare Selbstbeteiligung von 10% nicht überschritten wird (RS0134443).

- In Österreich gibt es keine gesetzliche Grundlage für eine Mehrleistungs-/Minderzeichnungsthese. Eine Rechtsfortbildung ist nicht vorzunehmen (RS0134443).

- Es besteht kein Individualrecht des einzelnen Aktionärs auf Untersagung der Beschlussfassung (und Durchführung) von Geschäftsführungsmaßnahmen (RS0134444 [T1]).

Blog-Beitrag gemeinsam erstellt mit Paul Moik.