Erwerb eigener Aktien und Mitarbeiterbeteiligung

Der Erwerb von Anteilen einer Gesellschaft, deren Vermögen zum Großteil aus Aktien der erwerbenden AG besteht, kann als Erwerb eigener Aktien gewertet werden. Bei der Beurteilung, ob Unterstützungsleistungen zum Beteiligungserwerb von Mitarbeitern einer AG gegen das Verbot der Einlagenrückgewähr verstoßen, ist kein Fremdvergleich anzustellen. Entscheidender Maßstab ist die betriebliche Rechtfertigung.

Sachverhalt

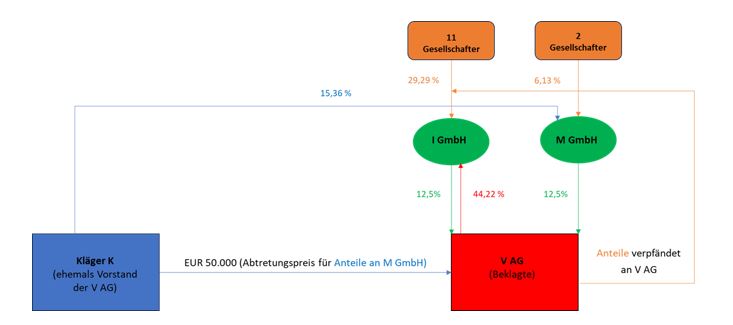

Der Kläger K ist ehemaliges Vorstandsmitglied der Beklagten V AG. Aktionäre der V AG sind unter anderem die I GmbH und die M GmbH, jeweils beteiligt im Ausmaß von 12,5 %. Die beiden Gesellschaften sind sogenannte Mitarbeiterbeteiligungsgesellschaften für leitende Angestellte der V AG. Ihr Gesellschaftszweck besteht im Halten von Anteilen an der V AG. Die V AG ist an der I GmbH zu 44,22 % (rück-)beteiligt. An der M GmbH und der I GmbH sind darüber hinaus verschiedene Mitarbeiter der V AG beteiligt, die dadurch an ihrem Unternehmenserfolg partizipieren. Der Kläger ist (bzw. war vor der streitgegenständlichen Abtretung an die Beklagte) an der M GmbH in einem Ausmaß von 15,36 % beteiligt.

Die Beklagte finanziert auch Anteilserwerbe durch Mitarbeiter an den Beteiligungsgesellschaften mittels Darlehen und besichert dies mit der Inpfandnahme deren Anteile. Zwei Gesellschafter der M GmbH und elf Gesellschafter der I GmbH haben ihre Geschäftsanteile an die Beklagte verpfändet.

Am 14.7.2007 wurde ein Abtretungsanbot, in dem die Beklagte unter anderem dem Kläger bei seinem Ausschied aus dem Dienstverhältnis anbietet, seinen Geschäftsanteil an der M GmbH zu übernehmen, errichtet und in einer Hauptversammlung der Beklagten von den Aktionären genehmigt. Das Abtretungsanbot wurde von den vier Vorständen der Beklagten (darunter der Kläger), die alle auch Adressaten des Anbots waren, unterfertigt. Eine Bestimmung sah vor, dass das Anbot nicht verbindlich sei, sofern infolge des Erwerbs der neuen Geschäftsanteile die Beklagte direkt und/oder indirekt eigene Aktien hält, deren verbundener Anteil am Grundkapital 10 % des Grundkapitals übersteigt.

Der Kläger erklärte am 6.10.2021, das Abtretungsanbot anzunehmen und begehrt nun die Zahlung eines Teilbetrages von 50.000 EUR von der Beklagten, da er Anspruch auf einen Abtretungspreis habe.

Erste und Zweite Instanz

Das Erstgericht wies das Klagebegehren ab, mit der Begründung, dass das Abtretungsanbot nur unter der Bedingung abgegeben worden sei, dass der Erwerb der Beteiligung an der M GmbH durch die Beklagte den aktienrechtlichen Vorgaben zum Erwerb eigener Aktien entspräche. Die M und I GmbH seien als Tochtergesellschaften iSd § 189a Z 7 UGB der Beklagten zu qualifizieren. Der Erwerb von Anteilen an Tochtergesellschaften sei dem Erwerb eigener Aktien gleich zuhalten. Somit dürften nach § 65 AktG nicht mehr als 10 % des Grundkapitals in eigenen Aktien gehalten werden. Durch den Erwerb der Anteile an der M GmbH würden von der Beklagten allerdings eigene Aktien gehalten werden, deren verbundener Anteil die 10% Schwelle überschreite. Insofern sei der Anteilserwerb aufgrund der Bedingung und auch schon aufgrund der gesetzlichen Bestimmung unwirksam.

Das Berufungsgericht verwies die Rechtssache an das Erstgericht zurück. Ein Verstoß gegen aktienrechtliche Vorgaben zum Erwerb eigener Aktien sei denkbar. Die M und I GmbH seien aber – wie vom Erstgericht behauptet – keine Tochtergesellschaften der Beklagten und damit die von diesen gehalten Aktien grundsätzlich nicht als eigene Aktien der Beklagten bei Betrachtung der 10 % Schwelle zu werten. Erwerbe allerdings die Aktiengesellschaft Anteile an einem Rechtsträger, dessen Vermögen (wie hier) ausschließlich oder fast ausschließlich aus Aktien der erwerbenden Gesellschaft bestehe, so falle auch der Erwerb von Gesellschaftsanteilen unter das Verbot des Aktienerwerbs. Da die Beklagte über ihre Beteiligung an der I GmbH mittelbar mit (durchgerechnet) 5,53 % (selbst-)beteiligt sei und sich infolge des Erwerbs der Anteile des Klägers an der M GmbH der Bestand an eigenen Aktien mittelbar lediglich um (durchgerechnet) weitere 1,92 % erhöhe, komme es darauf an, ob die in Pfand genommen Anteile in die 10 %-Schwelle einzurechnen seien. Schon ohne Einrechnung der Anteile des Klägers würde die Beklagte mittelbar bereits (durchgerechnet) 9,954 % an eigenen Aktien halten. Es sei daher wesentlich, ob die Darlehensgewährung samt damit verbundener Verpfändung der Geschäftsanteile gegen das Verbot der Einlagenrückgewähr verstößt und die Pfandrechte somit nichtig wären.

Das Berufungsgericht ließ den Rekurs an den Obersten Gerichtshof zu, weil dieser zur Frage der Anwendung der §§ 65 ff AktG auf den Erwerb von Anteilen an einem Rechtsträger, dessen Vermögen ausschließlich aus Aktien der erwerbenden Gesellschaft besteht, noch nicht Stellung genommen habe.

OGH-Entscheidung

Erwerb eigener Aktien

Der Erwerb eigener Aktien wird durch §§ 65 ff AktG beschränkt. Die Inpfandnahme eigener Aktien durch die Aktiengesellschaft ist dem Erwerb eigener Aktien gleichgestellt. Es ist somit die Inpfandnahme grundsätzlich nur unter denselben Voraussetzungen gestattet wie der Erwerb.

Der OGH führt dazu aus, dass wenn eine Aktiengesellschaft Anteile an einem Rechtsträger erwirbt, dessen Vermögen ausschließlich oder fast ausschließlich aus Aktien der erwerbenden Gesellschaft besteht, die §§ 65 ff AktG aus Sicht der Gesellschaft (analog) anzuwenden sind, weil dann mit dem Erwerb von Anteilen an diesem Rechtsträger wirtschaftlich ebenso die eigenen Aktien erworben werden. Dies gilt auch für die Inpfandnahme von Anteilen an solchen Rechtsträgern.

Im vorliegenden Fall besteht das jeweilige Vermögen der M GmbH und der I GmbH ausschließlich oder fast ausschließlich aus Aktien der Beklagten. Mit dem Erwerb von Anteilen an der M GmbH oder der I GmbH erwirbt die Beklagte bei wirtschaftlicher Betrachtungsweise daher ihre eigenen Aktien; gleiches gilt sinngemäß für die Inpfandnahme. Auf eine Umgehungsabsicht kommt es nicht an.

Der Erwerb und die Inpfandnahme von Geschäftsanteilen an der M GmbH und der I GmbH durch die Klägerin unterliegen den Beschränkungen der §§ 65 ff AktG.

Das hat zur Folge, dass durch den klagsgegenständlichen Erwerb die durchgerechnete (un-)mittelbare Selbstbeteiligung 10 % des Grundkapitals der Beklagten nicht übersteigen darf, da der Erwerb ansonsten schuldrechtlich unwirksam ist. Bei der Ermittlung dieser 10 %-Schwelle sind inpfandgenommene eigene Aktien hinzuzurechnen. Ob schon deren Inpfandgabe gegen aktienrechtliche Bestimmungen zum Erwerb bzw. Inpfandnahme eigener Aktien verstößt kann dahingestellt bleiben. Bei einem Verstoß wäre lediglich das Verpflichtungsgeschäft in Form des Pfandbestellungsvertrages (nicht aber der Darlehensvertrag) unwirksam, die dingliche Einräumung des Pfandrechts bliebe unberührt.

Die mittelbare Selbstbeteiligung der Beklagten stellt sich im Hinblick der 10 %-Schwelle wie folgt dar: Summe (i) ohne Anteil des Klägers ~ 9,96 % und (ii) mit Anteil des Klägers ~ 11,88 %. Die inpfandgenommen Anteile kommen addiert auf ~ 4,43 % (siehe dazu Tabelle in Punkt 2.5 der gegenständlichen Entscheidung).

Mit dem klagsgegenständlichen Erwerb würde somit die 10 % Grenze überschritten und der Zahlungsanspruch des Klägers wäre nicht durchsetzbar.

Einlagenrückgewähr

Sollten die Darlehensverträge, die mit den gegenständlichen Pfandrechten besichert wurden, gegen das Verbot der Einlagenrückgewähr verstoßen, wäre die gegenständliche Inpfandnahme allerdings nichtig und die Pfandrechte bei der Betrachtung der 10 % Schwelle nicht zu berücksichtigen. Dies ist der Akzessorität des Pfandrechts geschuldet, also der Abhängigkeit vom Bestand der besicherten Forderung.

Laut OGH ist bei der Prüfung zu beachten, dass im Zusammenhang mit einer Darlehensgewährung zum Zwecke des (mittelbaren) Erwerbs eigener Aktien im Kontext eines Mitarbeiterbeteiligungsmodells kein „Fremdvergleich“ mit außenstehenden Dritten anzustellen ist.

Es ist im Sinn einer Gesamtbetrachtung die betriebliche Rechtfertigung der Darlehensgabe (bzw. der sonstigen Unterstützungsleistung des Arbeitnehmers zum Beteiligungserwerb) zu beurteilen, auch wenn die Gesellschaft eine derartige Leistung im Verhältnis zu einem Dritten, der bei ihr nicht beschäftigt ist, nicht erbringen würde.

Es ist zu prüfen, ob eine sorgfältige, am Wohl der leistenden Gesellschaft orientierte Geschäftsleitung die Darlehensgabe bzw. Unterstützungsleistung zum Zweck der Förderung der Mitarbeiterbeteiligung überhaupt und bejahendenfalls auch zu diesen Bedingungen abgeschlossen hätte. Ist aufgrund der vorzunehmenden Gesamtbetrachtung die betriebliche Rechtfertigung der Unterstützungsleistung zur Förderung der Mitarbeiterbeteiligung gegeben, liegt darin auch keine unzulässige Einlagenrückgewähr.

Anhaltspunkte und Beurteilungskriterien in diesem Zusammenhang können sein:

- unternehmens- und branchenübliche freiwillige Sozialleistungen (Prämien- und Bonuszahlungen, Gehaltsvorschüsse, begünstigte Mitarbeiterkredite);

- ob und in welcher Höhe die begünstigten Mitarbeiter auf sonst von ihnen beanspruchte übliche Entgeltbestandteile (etwa Boni, erfolgsbezogene Entgeltbestandteile etc) verzichten; sowie

- ein Interesse der Gesellschaft an der Bildung eines stabilen Kernaktionärs (wie hier in Form einer Zwischengesellschaft gebündelten Mitarbeiterbeteiligungen).

Außerdem ist auch die konkrete Ausgestaltung der Darlehen samt Besicherung, Verzinsung etc zu berücksichtigen. Dabei kann auch zu berücksichtigen sein, dass für die Inpfandnahme eigener Aktien der Erwerbsgrund des § 65 Abs 1 Z 4 AktG (Mitarbeiterbeteiligung) von vornherein nicht in Betracht kommt und eine aktienrechtlich unzulässige und schuldrechtlich unwirksame Besicherung von einer sorgfältigen, am Gesellschaftswohl orientierte Geschäftsleitung regelmäßig nicht vorgenommen würde.

Feststellungen, die eine abschließende Beurteilung der betrieblichen Rechtfertigung im Sinne dieser Kriterien zuließen, wurden aber laut OGH bisher nicht getroffen. Es blieb daher bei der vom Berufungsgericht beschlossenen Aufhebung der erstinstanzlichen Entscheidung und Zurückverweisung der Rechtssache an das Erstgericht.

Dabei muss zusätzlich vom Erstgericht beachtet werden, dass es für den Erwerb eigener Aktien eines zulässigen Erwerbsfalles des § 65 AktG bedarf (wie bspw zum Zwecke der Mitarbeiterbeteiligung). Das Vorliegen eines zulässigen Erwerbsfalls für den Anteilserwerb vom Kläger lässt sich jedoch weder dem Vorbringen der Parteien noch den Feststellungen entnehmen. Selbst wenn man nach § 65 Abs 1 Z 4 AktG von einem neuerlichen Anbot der klägerischen Anteile durch die Beklagte im Rahmen der Mitarbeiterbeteiligung ausgehen wollte, dürfte ein solcher Erwerb lediglich aufgrund einer höchstens 30 Monate (18 Monate nach der Rechtslage vor dem 15. 12. 2007 [BGBl I 2007/72]) geltenden Ermächtigung der Hauptversammlung erfolgen.

Das Fehlen eines zulässigen Erwerbsgrundes nach § 65 Abs 1 AktG stünde dem klägerischen Anspruch ungeachtet der zusätzlich erforderlichen Einhaltung der 10 %-Schwelle entgegen.

Blogbeitrag von David Steininger.